【银河晨报】721丨机械:制造业产需两端增速放缓挖机设备出口持续强劲

- 时间: 2024-06-13 18:34:04

- 爱游戏APP官网登录入口 原创

3. 环保公用:风光装机延续高增长,经济弱复苏拖累用电需求——6月电力数据点评

一、财政收入增速边际下降,主要是4、5月份大规模增值税留抵退税政策形成的低基数因素消退所致,另外非税收入也转为负增长。今年4月与5月财政收入同比增速分别为70%和33%,但如果剔除去年留抵退税因素则分别为2.8%和-7.4%,6月当月财政收入同比+5.6%,其实有所回升。上半年,公共财政收入11.9万亿元,同比+13.3%。其中,税收收入9.97万亿元,同比+16.5%(前值+17.0%),非税收入1.95万亿元,同比-0.6%(前值+4.5%)。主要税种之中,国内增值税3.75万亿元,同比+96%(前值+93.5%);企业所得税2.69万亿元,同比-5.4%(前值-1.9%);进口环节税0.92万亿元,同比-9.5%(前值-10.7%);国内消费税0.83万亿元,同比-13.4%(前值-16.2%);个人所得税0.78万亿元,同比-0.6%(前值-1.5%)。

二、公共财政支出也连续回落,社保和就业支出增速最高,卫生健康、教育等支出增长达5%以上。上半年,公共财政支出累计13.39万亿元,同比+3.9%(前值+5.8%),为2022年以来新低。各项目支出增速依次是:社会保障和就业+7.9%(前值+10.0%)、卫生健康+6.9%(前值+7.4%)、教育+5.0%(前值+6.8%)、农林水事务+3.7%(前值+4.1%)、科学技术+2.5%(前值+8.6%)、城乡社区事务-3.1%(前值+3.5%)、文化旅游体育与传媒-1.3%(-1.0%)、节能环保-1.9%(前值-2.4%)、交通运输-7.4%(前值-7.0%),以及债务付息+5.5%(前值+6.9%)。

三、土地出让收入跌幅加深。上半年,全国政府性基金收入2.35万亿元,同比-16.0%(前值-15.0%)。其中,国有土地使用权出让收入1.87万亿元,同比-20.9% (前值-20.0%);全国政府性基金支出4.32万亿元,同比-21.2%(前值-12.7%),其中国有土地使用权出让收入安排支出2.42万亿元,同比-21.3%(前值-18.7%)。

四、专项债发行有望提速。当前,通胀率处于负值区间(PPI为-5.4%、CPI为+0%),这导致偿债压力加剧、真实利率偏高,限制货币政策效果,压制有效需求形成。此时财政政策应该成为主力政策工具。具体而言,上半年用于项目建设的新增专项债发行规模为2.17万亿元,占全年预算安排新增专项债限额的57.11%,而去年同期发行进度为81.75%,今年明显偏慢。往后看,预计新增专项债的发行节奏有望提速,但积极财政政策要能加力提效,还要看目前的项目批复进度,解决局部“钱等项目”的问题,以及在专项债资金项目使用门槛和范围上调整优化等具体措施。

6月制造业PMI指数49.0%,连续三个月低于荣枯线。根据统计局数据,6月我国PMI指数环比小幅提升0.2pct,继续位于收缩区间。从各分项指标来看,外需是制造业的重要拉动力,本月新出口订单指数继续走弱,降至2月以来低位,指向外需继续承压,去库存仍在持续,制造业产需两端均有所放缓。6月制造业生产指数为50.3%,重回扩张区间;新订单指数为48.6%,环比回升0.3pct。装备制造业和高技术制造业PMI 分别为50.9%和51.2%,汽车、铁路船舶航空航天设备、计算机通信电子设备等行业两个指数均位于扩张区间,产需释放较快。

6月挖机开工小时数同比下降3.1%,环比下降9.29%。6月中国地区小松挖掘机开工小时数为90.8小时,同比下降3.1%,环比下降9.29%。6月销售各类挖掘机15766台,同比下降24.1%,其中出口9668台,同比下降0.68%。开年以来,基建、制造业固定资产投资保持韧性,1-4月同比分别增长9.8%和6.4%。随着我们国家宏观经济企稳向好,项目开工情况逐步好转,基建投资保持稳定增长。房地产政策“三支箭”作用下,全国房地产销售有所改善,但开工需求仍未回暖。预计2023年全年,国内挖机销量依然承压,而挖机出口销量将有望保持较高速增长。

6月通用机床和刀具景气度小幅好转,关注顺周期底部复苏。工信部等五部门发布关于印发《制造业可靠性提升实施意见》的通知。通知指出目标到2025年重点行业关键核心产品的可靠性水平显著提升,提升工业母机用基础零部件的可靠性水平,重点提升各类工业母机产品可靠性水平。国家统计局数据显示,5月金属切削机床产量5.42万台,同比增长1.9%,1-5月累计产量24.41万台,同比下降2%。我们大家都认为,以通用机床和刀具为代表的顺周期通用设备板块有望在下半年启动。

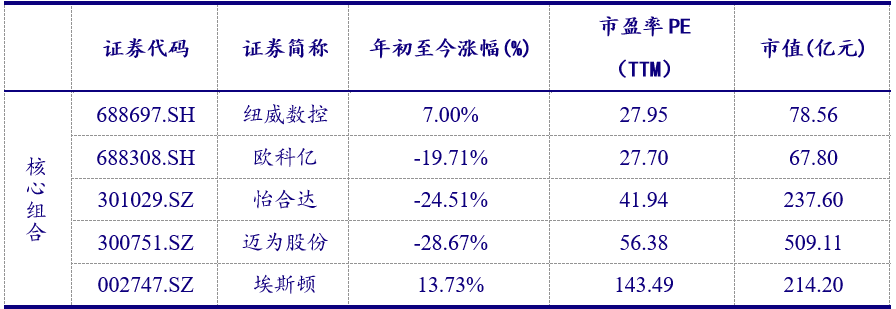

持续看好制造强国与供应链安全趋势下高端装备进口替代以及双碳趋势下新能源装备领域投资机会。建议关注:1)机械设备领域存在进口替代空间的子行业,包括数字控制机床及刀具、机器人、科学仪器、半导体设备等;2)新能源领域受益子行业,包括光伏设备、风电设备、核电设备、储能设备等;3)新能源汽车带动的汽车供应链变革下的设备投资,包括一体压铸、换电设备、复合铜箔等。

环保公用:风光装机延续高增长,经济弱复苏拖累用电需求——6月电力数据点评

事件:国家能源局和国家统计局发布了电力工业统计数据及能源生产情况:1-6月全国风电新增装机22.99GW,同比增长77.7%;全国太阳能新增装机78.42GW,同比增长154.0%;全国火电新增装机26.02GW,同比增长97.1%;1-6月全社会用电量43706亿千瓦时,同比增长5.0%,其中6月全社会用电量7751亿千瓦时,同比增长3.9%。

1-6月风电新增装机22.99GW,同比增长77.7%,其中6月风电新增装机6.63GW,同比增长212.7%。截至6月末,风电累计装机389.21GW,同比增长13.7%。

从前瞻指标招标量来看,2022年全国风电招标总量86.9GW,同比增长60.6%,创历史上最新的记录。2023年1-6月全国风电招标总量34.5GW,同比下降22%,但依然维持在较高水准。中国可再次生产的能源学会预计预计2023-2025年国内年均新增装机60-70GW,较2022年新增38GW明显提升。

1-6月太阳能新增装机78.42GW,同比增长154.0%,其中6月太阳能新增装机17.21GW,同比增长140.0%。截至6月末,太阳能累计装机470.67GW,同比增长39.8%。

我们预计光伏上游成本一下子就下降对装机增长有较大推动作用。根据近期三峡能源蒙西基地库布其项目、国电电力组件框架协议采购项目等中标结果,组件中标价格已下降至1.3-1.4元/W,接近历史最低水平,有望刺激下半年装机需求。光伏协会预计2023年全国光伏新增装机95-120GW,同比增长9%-37%;2023-2030年新增装机呈递增趋势。

6月,全社会用电量7751亿千瓦时(同比+3.9%,增速环比5月下降3.5pct),主要是工业与服务业用电需求疲软影响。6月第二产业用电量5027亿千瓦时(同比+2.3%,增速环比5月下降1.8pct),第三产业用电量1494亿千瓦时(同比+10.1%,增速环比5月下降10.8pct)。

二季度GDP增速6.3%,上半年GDP增速5.5%,略低于市场预期。6月制造业PMI环比回升0.2个百分点至49.0%,但连续三个月处于收缩区间(2023年4月49.2%、5月48.8%、6月49.0%)。目前经济复苏动能不足,下半年稳经济政策措施有望加速落地。

1-6月火电新增装机26.02GW,同比增长97.1%,其中6月新增4GW,同比增长17%。2021年以来核准的火电机组陆续投运,夯实保供基本盘。煤价方面,7月进入迎峰度夏旺季,目前秦港5500大卡市场煤价较6月低点反弹116元/吨,但考虑到厄尔尼诺气候推动水电出力回升,且经济复苏趋势依然偏弱,预计后续煤价反弹空间较为有限。火电企业下半年业绩有望持续修复。

预计2023年市场煤价有望波动下行,推动长协履约率提升,火电盈利能力有望持续改善;“双碳”目标指引下新能源装机增长确定性高,仍然看好新能源长期发展空间。

火电板块重点推荐华能国际、华电国际、大唐发电、江苏国信、皖能电力、浙能电力;可再次生产的能源板块重点推荐三峡能源、龙源电力、芯能科技、中闽能源、江苏新能、华能水电、川投能源。

【银河晨报】7.19丨宏观:2季度经济环比偏低,恢复趋势延续,政策定力偏强——2023年6月经济数据分析

【银河晨报】7.17丨宏观:出口承压回落,进口低位平稳——2023年中进出口数据分析与展望

【银河晨报】7.14丨宏观:社融快速回落结束,下半年可能小幅好转——2023年6月金融数据分析

| 联系人: | 随经理 |

|---|---|

| 电话: | 183697591 97 |

| Email: | 3606053339@qq.com |

| QQ: | 3606053339 |

| 微信: | 15275373330 |

| 地址: | 济宁市高新区山博路 |